Integrierte Finanzplanung – Den Durchblick erzwingen

In diesem Beitrag

Table of Content

Tritt eine Krise überraschend ein, wurde etwas übersehen, denn eine Krise tritt niemals überraschend ein! Höchstens hat man die Ankündigungszeichen der Krise einfach nicht wahrgenommen. Dass das möglichst frühe Erkennen der Anzeichen einer Krise aber das Wichtigste überhaupt ist, wurde in diesem Blog schon mehrfach betont. Heute soll es um ein Werkzeug der Unternehmensführung gehen, das der Geschäftsführung die Zeichen einer sich ankündigenden Krise geradezu aufzwingt: Die integrierte Finanzplanung. Wer dieses Werkzeug korrekt anwendet, kann eine Krise nur mit analphabetischen Fähigkeiten übersehen.

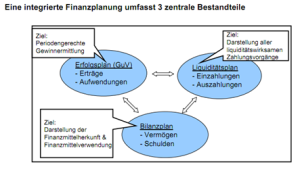

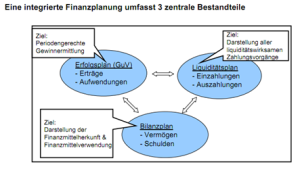

Die integrierte Finanzplanung setzt sich im wesentlichen aus drei Teilen zusammen: Erfolgs-, Liquiditäts- und Bilanzplanung. Kommen Ihnen diese drei Teile Erfolg, Liquidität und Bilanz aus jüngerer Vergangenheit bekannt vor? Dann haben Sie sicher die Artikel zur Kennzahlenanalyse gelesen, denn auch dort spielen sie eine Rolle. Doch zurück zur integrierten Finanzplanung. Was heißt überhaupt „integriert“ in diesem Fall?

Die Integration besteht darin, dass diese Teile nicht einzeln betrachtet werden, sondern zueinander in Beziehung gesetzt werden. Ändert sich ein Teil der Planung, hat das auch Auswirkungen auf die anderen Teilbereiche. Jeder Teilbereich für sich besteht wieder aus einzelnen Planungen, die ich im Folgenden etwas genauer darstellen werde.

Die Bestandteile der integrierten Finanzplanung

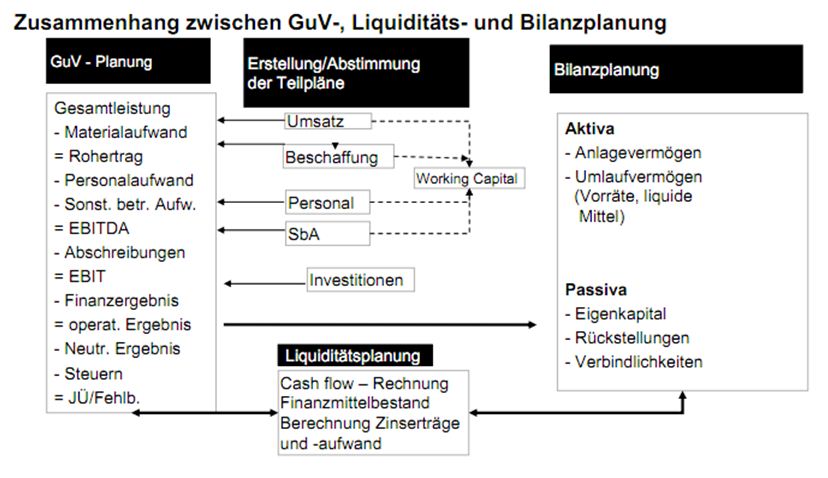

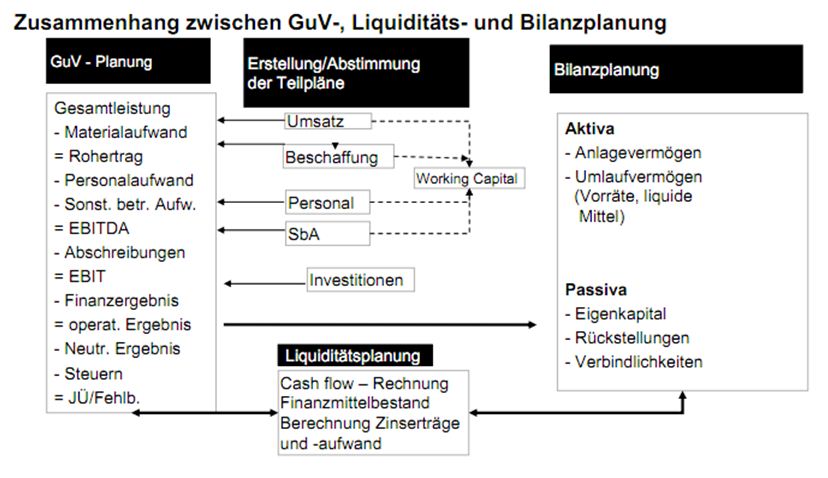

Die Erfolgsplanung

Ziel der Erfolgsplanung ist die periodengerechte Gewinnermittlung. Sie beginnt mir der Umsatz- bzw. Absatzplanung, die sich wiederum aus der Planung von Material-, Personal-, Investitions-, Finanzierungs-, und dementsprechend auch Zinsplanung, sowie den sonstigen betrieblichen Aufwendungen zusammen. Die Gewinn- und Verlustplanung hat sich an dem Mindestgliederungsschema des § 275 HGB zu orientieren.Wer genau hinschaut, erkennt, dass es sich dabei um nichts anderes als eine Gewinn- und Verlustrechnung handelt.

Die Liquiditätsplanung

Die Liquiditätsplanung als Teil der integrierten Finanzplanung, setzt sich aus drei Positionen zusammen. An erster Stelle steht der Cash-Flow aus der laufenden Geschäftstätigkeit, sprich die Ein- und Auszahlungen aus dem operativen Geschäft. Dazu kommt der Saldo aus Investitionen und Desinvestitionen sowie der Saldo aus der Außenfinanzierung. Aus der Summe ergibt sich die zahlungswirksame Veränderung des sog. „Finanzmittelfonds“. Die Liquiditätsplanung hat in Anlehnung an die IDW Prüfungsstandard PS 800 zu erfolgen.

Die Bilanz

Der dritte Teilbereich besteht aus der Bilanz mit Aktiva und Passiva. Jeder Unternehmer sollte wissen, wie die Bilanz seines Unternehmens aussieht und aus welchen Bestandteilen sie besteht. Grundsätzlich ist die Planung um gewisse Einmaleffekte zu bereinigen. Dazu gehören zum Beispiel Restrukturierungskosten oder Katastrophenschäden.

Beispielhafte Verdeutlichung der Beziehungen der Teilbereiche untereinander

Angenommen ein Unternehmen begleicht Verbindlichkeiten aus Lieferungen und Leistungen in Höhe X. Die Auszahlung erfolgt aus dem operativen Geschäftsbetrieb, dementsprechend muss auch die Liquiditätsplanung angepasst werden. In der Bilanz müssen die Verbindlichkeiten um X reduziert werden, auf die GuV gibt es keine Auswirkungen.

Ein zweites Beispiel: Das Unternehmen verkauft ein Produkt im Wert von X im Monat A. Der Zahlungseingang erfolgt allerdings erst einen Monat später, in Monat B. Die GuV muss folglich im Monat A um den Umsatz X ergänzt werden. In der Bilanz werden Forderungen in Höhe X für Monat A eingetragen, sowie die Umsatzsteuerverbindlichkeiten, die im Folgemonat beglichen werden müssen. Nach Zahlungseingang in Monat B wird die Liquidität um die Einzahlung des Betrags X und die Auszahlung der Mehrwertsteuer ergänzt. In der Bilanz werden die Forderungen aus Lieferungen und Leistungen wiederum um den Betrag X reduziert.

Diese Beispiele sind natürlich auf das Simpelste herunter gebrochen. Die Quintessenz ist letztendlich: Jede Veränderung der Finanzen, muss SOFORT in alle relevanten Planungen aufgenommen werden! So erkennt man, wenn es irgendwo zu finanziellen Engpässen kommt. Daher ist es heutzutage eigentlich zwingend notwendig, dass die gesamte Finanzplanung in einem integrierten Systeme durchgeführt wird, die alle o.a. Bereiche umfasst – soll heißen: Veränderungen in der Erfolgsplanung werden automatisch auch in der Liquiditätsplanung berücksichtigt und ausgewiesen.

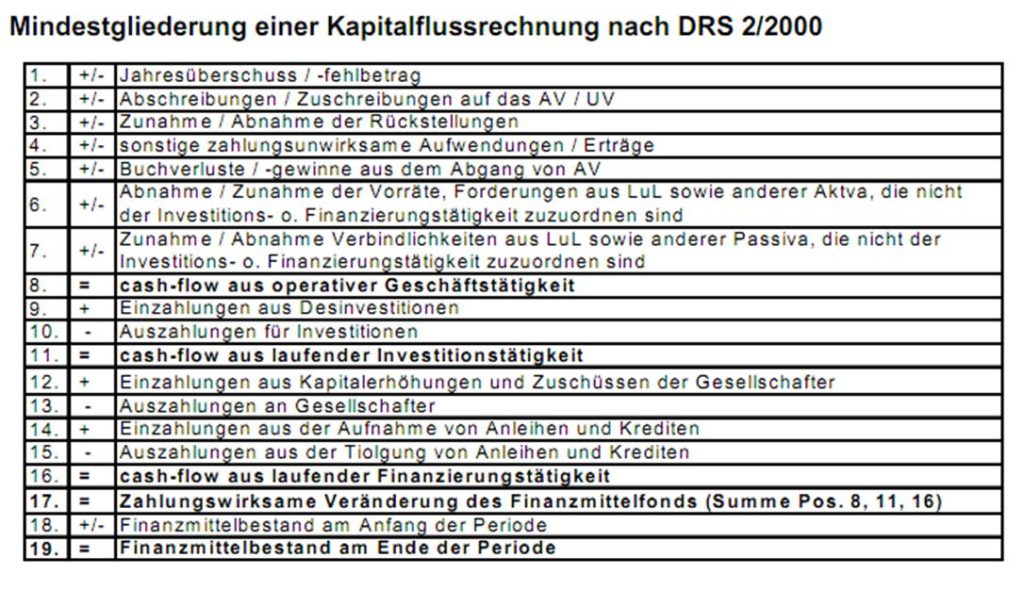

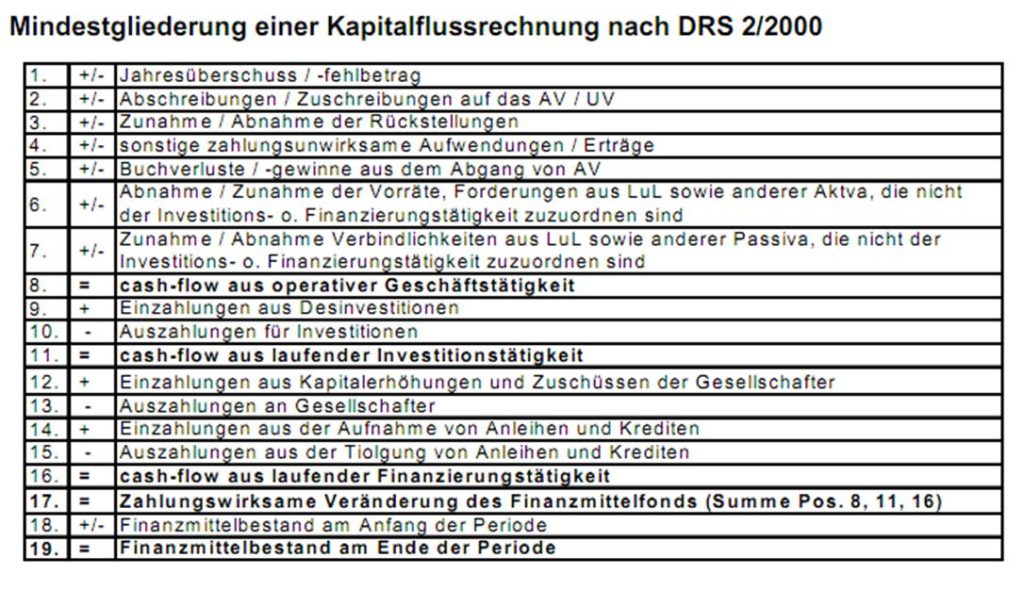

Ergänzung: Die Kapitalflussrechnung nach der indirekten Methode

Die Kapitalflussrechnung nach der indirekten Methode hat den Vorteil, dass sie auch Finanzen berücksichtigt werden, die nicht aus der Bilanz oder der GuV hervorgehen. Dabei wird vom Jahresüberschuss ausgegangen. Anschließend werden nach und nach die zahlungsunwirksamen Aufwendungen und Erträge aussortiert. Die Zahlungsströme lassen sich dabei in laufende Geschäftstätigkeit, Investitionen & Desinvestitionen und Finanzierungstätigkeiten einteilen. Diese Kapitalflussrechnung ist aber nicht für kapitalmarktorientierte Unternehmen Pflicht (§297HGB).

Quellen:

H. Werner, A. Schreitmüller: Integrierte Finanz- und Sanierungsplanung. In. A. Crone, H. Werner (Hrsg.): Modernes Sanierungsmanagement. 3. Auflage. München, S 191ff